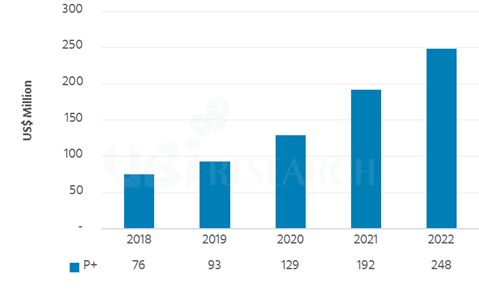

TV向け第8世代QD-OLEDへの投資額は?

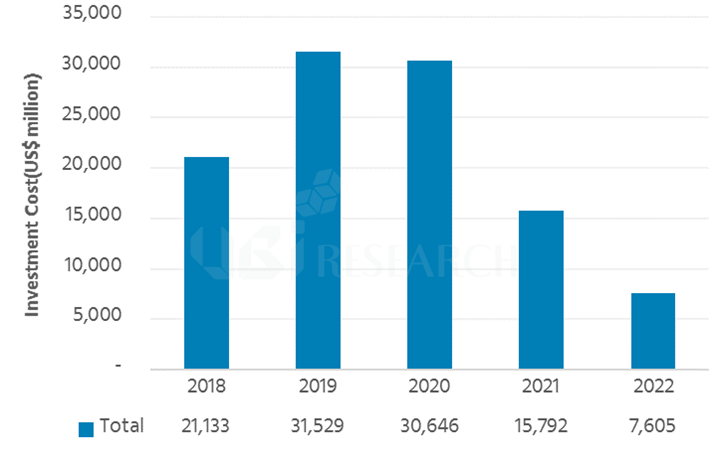

最近、UBI Researchが発行した『AMOLED製造・検査装置産業レポート』では、Samsung Displayが開発を始めたQD-OLEDへの投資額がどれくらいなのかを分析した。

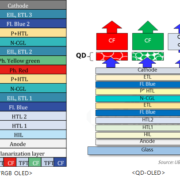

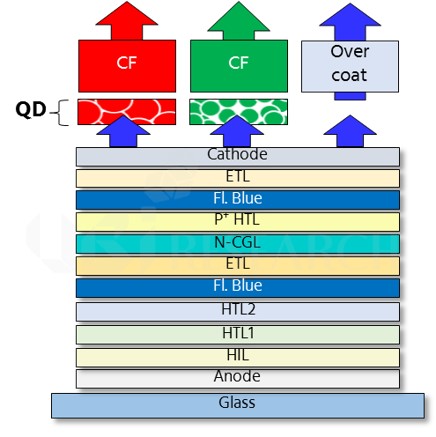

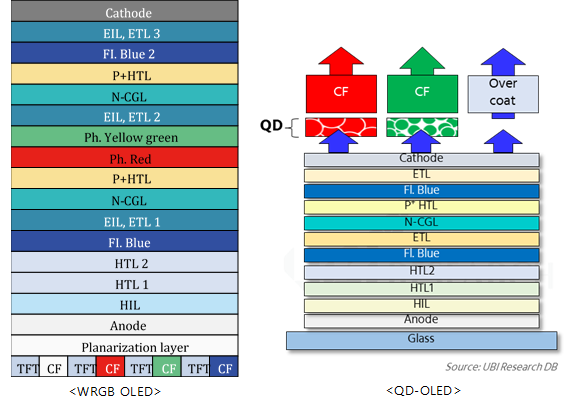

Samsung Displayが目指しているQD-OLEDは、青色OLEDから放出される光が量子ドット(Quantum Dot、QD)材料を通って緑色と赤色に分離され、RGBの3色を実現する方式で製造される。QD材料を通り抜けた光は、再びカラーフィルターを通り、さらに豊かな色を表現できるようになる。

このようなQD-OLEDの製造方式は、LG DisplayのWRGB OLEDと似ている部分が多い。まず、TFTは2社ともにOxide TFTを使用している。WRGB OLEDは青色が2回塗布され、その間に赤色と緑色が蒸着される。それに比べ、QD-OLEDは青色材料のみ2回蒸着して製造される。蒸着用マスクは、両方ともオープンマスク(Open Mask)を使用する。

QD-OLEDとWRGB OLEDのカラーフィルターの製造費は同様であると考えられるが、QD-OLEDの場合、QD材料をコーティングする装置を追加導入しなければならない。

本レポートによると、モジュールとセル、封止、蒸着装置は、同じ装置が使用される可能性があり、投資額もほぼ同様になると予想される。しかし、WRGB OLEDは背面発光方式のため、TFTを含めたバックプレーンを製造する際に同時に形成される反面、QD-OLEDは前面発光方式のため、上部のガラス基板にカラーフィルターを個別に形成し、その上に再度QD層をパターニングして製造する。その結果、QD-OLEDにはWRGB OLEDより高い投資額が必要となる。

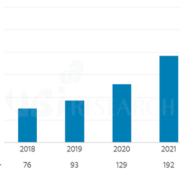

第8世代の26Kを基準に投資額を計算してみると、QD-OLEDは11億米ドルで、10億7,000万米ドルのWRGB OLEDに比べて1.03倍高くなることが見込まれる。一方、JOLEDが事業化を進めている印刷方式OLEDの製造に必要な投資額は8億8,000万米ドルで、QD-OLEDの80%程度になるとみられる。